|

Možnosti financováníIdeální samozřejmě je, máme-li na rekonstrukci dostatek vlastních prostředků a nemusíme si nikde půjčovat. Pokud jde o běžnou údržbu domu, víme dopředu, že budeme muset určité opravy provádět, a měli bychom si tedy finanční prostředky odkládat stranou s předstihem. Ideálním nástrojem k tomuto účelu je stavební spoření.

|

| V průběhu spoření získáváme příspěvky, jimiž stát údržbu bytového fondu podporuje a v případě potřeby nemusíme čekat, až našetříme celou částku, kterou k rekonstrukci potřebujeme, ale můžeme si část za zvýhodněných podmínek půjčit. Jestliže jsme přípravu zanedbali nebo potřebujeme-li provést rekonstrukci většího rozsahu či neplánovaně, nezbývá než žádat o úvěr. Možnosti jsou dvě: hypoteční úvěr, nebo úvěr ze stavebního spoření (v tomto případě pravděpodobně překlenovací). Obě varianty si nejlépe ukážeme na konkrétních příkladech.

Úvěr ze stavebního spoření, nebo hypotéka?

|

|

Příklad 1: Financování rekonstrukce pomocí stavebního spoření Manželé Dvořákovi se chystají ve svém rodinném domě provést rekonstrukci koupelny. K tomuto záměru potřebují 200 000 korun, přičemž celou rekonstrukci by rádi financovali pomocí úvěru. Mají dvě děti ve věku 5 a 10 let, jejich rodinný společný čistý příjem je 20 000 korun měsíčně a nesplácejí žádné další úvěry. Stavební spoření uzavřené nemají, ale protože použití úvěru splňuje podmínku účelovosti (tímto úvěrem řeší své bytové potřeby) bude pro ně stavební spoření jednoznačně nejlepším řešením. Bez problémů dnes takový úvěr (přesněji řečeno překlenovací úvěr s dospořováním) získají i s nulovou akontací, tj. bez jakéhokoliv počátečního vkladu. O úvěr mohou zažádat hned po uzavření smlouvy o stavebním spoření. K zajištění úvěru budou buď potřebovat ručitele, nebo také mohou úvěr získat i zcela bez zajištění – to bude záviset na výběru stavební spořitelny.

|

|

|

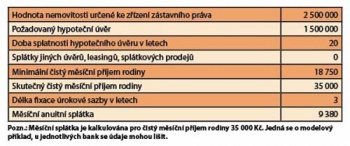

Příklad 2 : Financování rekonstrukce pomocí hypotečního úvěruRodina Horáčkových se dvěma dětmi a čistým měsíčním příjmem 35 000 Kč hodlá rekonstruovat půdní prostory svého rodinného domu a přebudovat je na bydlení pro děti. Celkový rozpočet rekonstrukce mají spočítaný na 1,5 milionu korun. Celý záměr potřebují financovat pomocí úvěru. Odhad ceny obvyklé (tržní) jejich domu je 2 500 000 Kč.

Nejvhodnějším řešením pro tuto rodinu bude hypoteční úvěr. Protože úvěr bude použit účelově (tj. do nemovitosti) a jeho výše (1,5 milionu) nepřesahuje 70 % zástavní hodnoty nemovitosti (2,5 milionu), bude se jednat o tzv. „klasickou“ 70% hypotéku, která se vyznačuje nižšími úrokovými sazbami a pro klienta obecně příznivými podmínkami.

|

|

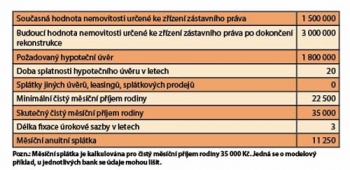

Příklad 3: Rozsáhlá rekonstrukce rodinného domu Manželé Hájkovi koupili starší rodinný dům a dříve než se do něj nastěhují, chtějí provést kompletní rekonstrukci v plánované výši 1 800 000 korun. Mají dvě děti a jejich společný čistý měsíční příjem činí 35 000 korun. Veškeré vlastní finanční prostředky investovali do nákupu domu, potřebují tedy celou rekonstrukci financovat pomocí úvěru.

Současná zástavní hodnota domu je 1,5 milionu korun, v průběhu rekonstrukce poklesne na 1 300 000, po dokončení rekonstrukce se zvýší na 3 miliony. Oproti předchozímu příkladu nespočívá rozdíl ve výši úvěru, která se příliš neliší, ale v rozsahu rekonstrukce. Dům bude do značné míry přebudován, v počáteční fázi rekonstrukce dojde v důsledku bouracích prací dokonce ke snížení zástavní hodnoty nemovitosti a po dokončení přestavby se její zástavní hodnota zdvojnásobí – proto se v případě takovýchto rekonstrukcí provádí nejen odhad stávající hodnoty, ale především odhad ceny obvyklé budoucí (na základě projektu).

|

|

|

Hypotéka je nastavena tak, aby Hájkovi získali úvěr za co nejvýhodnějších podmínek – tj. hypotéku 70%. Předpokladem je, že v žádné fázi rekonstrukce nesmí vyčerpaná částka úvěru přesáhnout 70 % aktuální zástavní hodnoty nemovitosti.

Hájkovi nejprve budou čerpat 910 tisíc korun (pravděpodobně v několika dílčích čerpáních), čímž nepřekročí hranici 70 % z 1 300 000 (což je zástavní hodnota nemovitosti po provedení bouracích prací).

|

| Po proinvestování této částky se zástavní hodnota díky probíhající rekonstrukci z pohledu banky zase zvýší například na 2 100 000. V následné fázi budou moci Hájkovi čerpat až 560 tisíc korun. (Rozumějme: 70 % z 2 100 000 je 1 470 000. Přitom 910 tisíc již Hájkovi vyčerpali, tedy 1 470 000 bez 910 000 rovná se 560 000.) Tím, jak rekonstrukce pokročí, zástavní hodnota se zvýší například na 2 800 000. To znamená, že zbývajících 330 tisíc, jimiž bude úvěr dočerpán a rekonstrukce dokončena, opět nepřekročí hranici 70 % aktuální zástavní hodnoty. |

|

|

Na co si dát pozor?Několik doporučení

Rekonstrukce plánujte vždy dopředu. Máte-li nemovitost a víte-li, že do ní budete muset čas od času investovat, využívejte stavební spoření. Vždy je lepší alespoň část peněz našetřit, než potom zbytečně platit bankám úroky. Úvěr by měl být u běžných rekonstrukcí až posledním řešením a to nejlépe řešením doplňkovým: část jsem si naspořil, část si vypůjčím.

O úvěr žádejte vždy s dostatečným předstihem. Nemusíte jej začít čerpat ihned, k zahájení čerpání máte obvykle lhůtu 12 měsíců (pozor – většinou je to zdarma, ale některé banky si mohou účtovat tzv. rezervační poplatek). |