|

Česká národní banka zvýšila koncem léta základní úrokovou sazbu o čtvrt bodu na tři a čtvrt procenta. Lidé, kteří si nyní budou brát úvěr u banky nebo u splátkové firmy, musejí počítat s tím, že na splátkách zaplatí více než dosud. Pro ilustraci, půjčka ve výši 2 milionů korun bude v porovnání s letošním červnem znamenat, že měsíční splátky budou v řádu stokorun vyšší. A mnohé nasvědčuje, že trend zdražování peněz bude pokračovat.

|

|

|

Účelový, nebo neúčelový?Spotřebitelský úvěr může být účelový nebo neúčelový. Pokud jde o účelově vázaný úvěr, bývá banka zpravidla vstřícnější a také úročení je pro klienta příznivější. U neúčelově poskytnutého úvěru může klient dostat peníze prakticky na cokoliv, avšak tato výhoda je vykoupena vyšší cenou. Peníze jsou velmi často vypláceny bezhotovostně převodem na účet prodejce, ale možný je i převod peněz na účet klienta. Úvěr je poskytován jako krátkodobý se lhůtou splatnosti jeden rok, střednědobý s lhůtou do čtyř let a dlouhodobý s lhůtou vypořádání do deseti let. Těmto skupinám odpovídají úrokové sazby (čím delší doba splatnosti tím vyšší úrok). V současné době je možno (při splnění podmínek) získat účelový krátkodobý úvěr, úročený asi deseti, jedenácti procenty. U spotřebitelských i hotovostních úvěrů nejsou (oproti hypotékám) nabízeny fixace úroků, které by se lišily v závislosti na délce splatnosti. Sazba je vždy pevná. Horní hranice půjčených peněz závisí na individuálním posouzení možných rizik. Při výběru vhodného úvěru se klienti velmi často řídí výší úroku. Ovšem pozor, není úrok jako úrok. Je třeba rozlišovat úrokovou sazbu p.a. (per annum) od tzv. RPSN.

|

RPSN versus p.a.

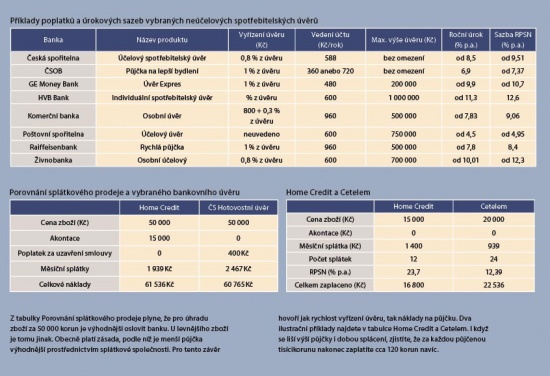

Úroková sazba označovaná p.a. (per annum) uvádí čistý roční úrok. RPSN je roční procentní sazba nákladů, která vyjadřuje celkové průměrné náklady na daný úvěr. Zahrnuje veškeré poplatky spojené s produktem včetně nákladů spojených se službou a zohledňuje hodnotu peněz v závislosti na času. Při porovnání nabídky jednotlivých bank a zejména splátkových společností doporučujeme sledovat právě tento údaj, který snad nejlépe vypovídá o výhodnosti spotřebitelského úvěru z hlediska celkově zaplacené částky. |

Pozor na různé poplatkyMnohé peněžní ústavy od potenciálního klienta vyžadují, aby u nich měl založen účet. Pokud se jedná o účelové zřízení a posléze zrušení účtu, nemusí to být finančně zanedbatelná záležitost, řádově je třeba počítat se stokorunami. Některé banky (Raiffeisenbank, GE Capital) navíc při stanovení úrokové sazby natolik zohledňují předchozí zkušenosti s klientem, že jej mohou zvýhodnit až o několik procentních bodů. Pro orientaci v sazbách jsme připravili tabulku souvisejících bankovních poplatků a úrokových sazeb. V případě poplatků se dá očekávat relativní stabilita, klient může počítat s uvedenými částkami. Jinak je tomu s úrokovou sazbou. Nejnižší tarif, který banky rády uvádějí, může dostat jen minimální počet klientů, reálné sazby jsou podstatně vyšší. Také je dobré dopředu vědět, jestli a v jaké výši si banky účtují poplatky za vedení účtu. Tato položka může být bezplatná, ale může znamenat i výdaj až 80 korun měsíčně.

|

Co je americká hypotékaAsi před pěti lety byl pod tímto názvem uveden na český finanční trh neúčelový typ hypotéky. Klientovi umožňuje penězi, vypůjčenými proti zástavě vlastní nemovitostí, platit prakticky cokoliv. Od opravy střechy či vybavení domu a bytu až po zahraniční cestu za poznáním. Nižší hranice úrokové sazby se pohybuje okolo 7,6 procenta (ČMHB při roční fixaci). Také úvěrový strop může být relativně vysoký (ČS horní výši neomezuje).

K dalším výhodám tohoto produktu patří možnost kdykoliv splatit úvěr, a to v řadě případů bez sankcí. Na druhou stranu je ale třeba dodat, že na novou hypotéku se nevztahuje státní podpora. Dále může rozhodnutí klienta ovlivnit skutečnost, že americká hypotéka je nezřídka poskytována do 50, 60, respektive 70 procent hodnoty nemovitosti. K podkladům, podmiňující přidělení tohoto produktu patří aktuální výpis z katastru nemovitostí a snímek katastrální mapy. V případě, že stavba dosud nebyla zapsána do katastru nemovitostí, je vyžadován geometrický plán. Dále chtějí v bance vidět nabývací titul k nemovitosti (kupní smlouva, darovací smlouva, usnesení o dědictví) a jedno vyhotovení odhadu aktuálního stavu nemovitosti, zpracované podle metodiky banky. V případě zúžení rozsahu společného jmění manželů (SJM) je třeba předložit též rozhodnutí soudu nebo notářský zápis o zúžení SJM. Jako příklad americké hypotéky je možné uvést produkt Garant, nabízený Komerční bankou. Úvěr musí být zajištěn nemovitostí, která neslouží k podnikání. Banka půjčí až 70 % z ceny zastavené nemovitosti. Maximální výše uvěřených peněz je 1 000 000 korun, doba splatnosti až 10 let. Úvěr je hotovostní, banka peníze převede přímo na běžný účet klienta. Úroková sazba při jednoleté fixaci začíná na hodnotě 6,57 procenta. Poplatek za zpracování a vyhodnocení žádosti o úvěr činí 6 000 korun, spravování úvěru stojí měsíčně 150 korun. |

|

|

Co nabízejí splátkové společnostiJednorázový spotřebitelský úvěr, který umožní nakupovat bez potřebné hotovosti prakticky cokoli, nabízejí také splátkové společnosti Home Credit, Cetelem, Multiservis a některé další. Platba se ve většině případů uskutečňuje prostřednictvím úvěrové platební karty. Nakupování se tak může stát pohodlnějším, ale každý komfort něco stojí. Klient za něj platí vyšší úroky. Pro širokou veřejnost jsou určeny OK karty (Multiservis), Home Credit nabízí kartu Yes, Cetelem Auru.

Úvěr od Home Credit je určen fyzickým osobám v zaměstnaneckém poměru, důchodcům a živnostníkům. Zákazník si může vybrat délku splácení od 4 do 72 měsíců, výše úvěru se standardně pohybuje v rozpětí od 3 000 až 100 000 korun. Při nákupu zboží do 20 000 korun (ve vybraných prodejnách) stačí předložit dva doklady. Home Credit požaduje finanční zálohu, v závislosti na ceně zboží činí 10 nebo 20 procent. U úvěrů nad 30 000 korun musí mít klient ručitele, který však není povinen doložit výši svých příjmů. U úvěru nad 50 000 korun musí mít klient rovněž ručitele, který však doloží výši svých příjmů. Finanční produkty společnosti Cetelem jsou organizovány podobně – klient si sám zvolí výši přímé platby (od 10 % z ceny zboží), délku trvání úvěru (od 5 měsíců), volitelnou výši měsíční splátky a výši úvěru (od 3 000 Kč). První měsíční splátka bývá zpravidla vyžadována až k patnáctému dni následujícího měsíce. Horní hranice půjčky bývá různá a odráží účel poskytnutých peněz. Příkladně na bytové potřeby je to 500 000 korun, na ojeté auto 250 000, na nábytek 400 000 korun. Podobně jsou odlišeny maximální hranice doby splácení.

Spotřebitelský úvěr

|

|